2024年前半段已经快过去,现在是相对淡季的5-6月间,适合预先展望周期进展,为旺季做准备。从去年以来经历的长时间去库存过程来看,半导体周期底部基本上已经探明。半导体按照类别、制程、用途及各领域竞争态势的不同,外加需求端向供给端传导本就有时间差,周期呈现错综复杂的基本形态。国产替代规模不断扩大,让本土市场周期有所特殊,以往数次循环没有这一变量。

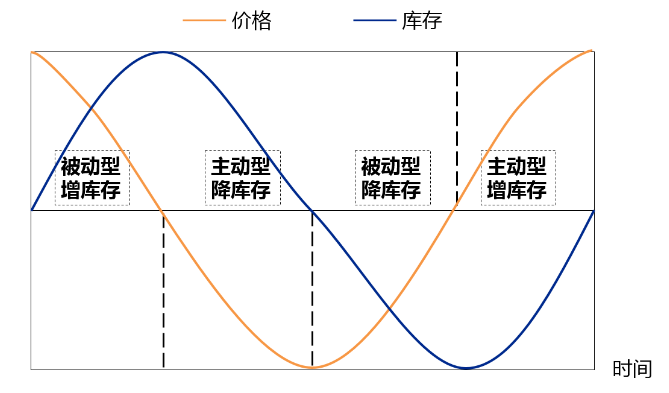

产品周期与库存规律 国投安信期货整理

按照一般规律,产品周期循环大致按照以上四个阶段进展,具体到半导体行业:

被动增库存:(供需关系所反映出的)元器件价格开始下行,但惯性导致原厂的生产和分销商的备货仍在增加,策略尚未修正。此时企业获利增长直至顶峰。

主动降库存:元器件价格降低,但库存已达高位,原厂与分销商必须主动以降产及降价的方式降低库存,化解风险。此时企业获利显著降低。

被动降库存:供需关系经历调整,价格落底,客观上促进企业的去库存进程,后续将进入供不应求阶段。此时企业获利落底,开始反弹。

主动增库存:需求增长,元器件价格对比市场库存的不足,也开始上涨,此时促成原厂增产、分销商备货,企业获利增长,新一轮周期开启。

宏观半导体制造业恢复增长

国际半导体产业协会(SEMI)在5月发布的报告指出,随着电子板块销售额的上升、库存的稳定和晶圆厂产能的增加,2024年第一季度全球半导体制造业出现了改善迹象。预计下半年行业增长将更加强劲。IC销售额在2024年第一季度实现了22%的同比强劲增长,预计2024年第二季度将激增21%。IC库存水平在2024年第一季度趋于稳定,预计本季度将有所改善。

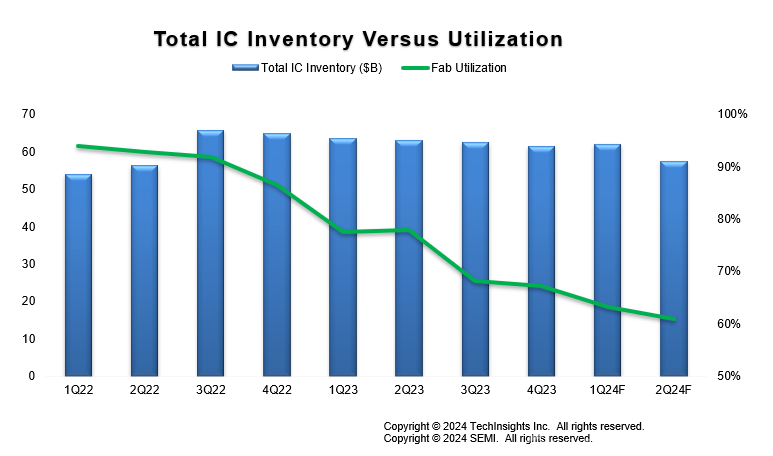

全球IC库存金额与产能利用变化情况 来源:SEMI

从库存与产能方面看,IC库存在2022年第三季度达到顶点,之后到2024年第一季度,虽大体缓慢下降但仍处高于2022年之前的水平。另一方面,产能利用率的不断下降,直至60%水平,印证去年原厂处于主动降库存的阶段。SEMI展望今年第二季度的库存水平较以往会有更明显的降低,但产能利用率降低的态势仍按惯性延递,这或许要旺季确认需求之后方才回升。

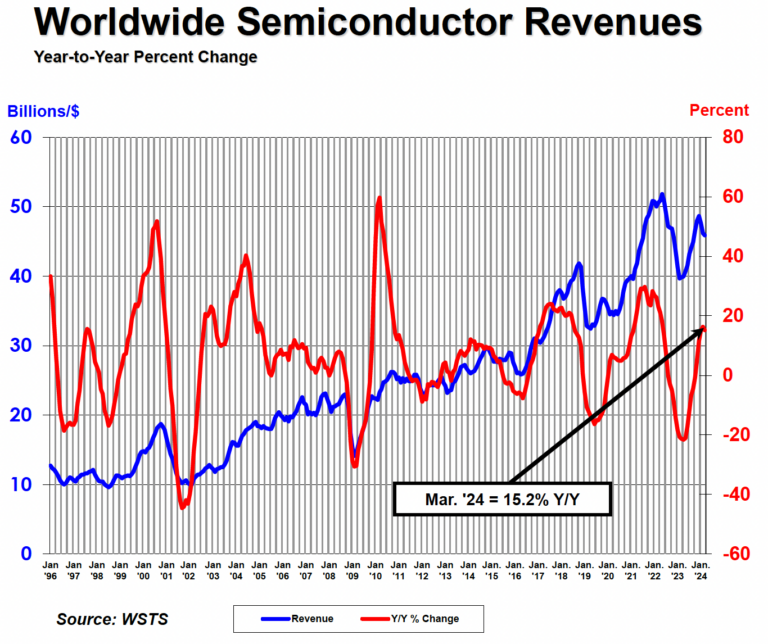

对于总体性的研判,另一家机构美国半导体产业协会(SIA)的数据指出,2024年第一季度全球半导体销售总额为1377亿美元,同比增长15.2%,环比降低5.7%。其中同比的增长显示复苏,环比的降低则反映季节趋势。SIA预计今年剩余时间内市场将继续增长,2024 年的年增长率预计将达到两位数。

全球半导体产业营收变化 来源:SIA与WSTS

消费电子恢复动能,本土晶圆代工提升

选取重要调研机构对PC和手机市场的统计。PC方面,IDC数据显示今年第一季度全球出货量同比增长1.5%,达到5970万台,这也是2022年第一季度以来的首次季度出货同比转正。国内市场,第一季度PC出货1140万台,同比增长28.1%。去年第四季度,国内市场告别连续7个季度的同比下跌,同比增长的态势至今年第一季度得以延续,基本可判断PC周期已经走过谷底。

手机方面,Canalys的数据显示,2024年第一季度,全球智能手机出货量同比增长10%,达到2.96 亿台。经历了十个季度后,首次迎来双位数的增长。国内市场第一季度出货6770万台,高于去年同期的6760万台。

在国内市场,华为重夺首位,苹果份额跌至第五,这一此消彼长,对国产芯片的需求也起到助推作用。以手机为代表,本土应用端的各个领域都在推行芯片国产替代,这直接助推中芯国际的营收实现超越,在第一季度跻身全球第三大晶圆代工厂。

中芯国际第一季度财报显示,美元营收17.5亿美元,同比增长19.7%,环比增长4.3%,且对格芯和联电实现了超越。客户备货意愿上升,推动中芯国际产能增长,第一季度利用率为80.8%,去年同期为68.1%。结合上文介绍SEMI统计出的整体60%的利用率来看,中芯国际运营更优。

国产替代推进本土芯片扩产,国家统计局数据显示,今年3月国内芯片产量为362亿颗,同比增长28.4%;前三个月芯片产量累计981.0亿颗,同比增长40%,创下了历史新高。国产芯片整体加速替代进口芯片,这其中国产厂商之间的竞争也愈发激烈,各自都在争夺市场份额。大范围的投片,是助推中芯国际业绩增长、产能利用维持高位的原因。

复苏撞上AI,引领存储器周期

本轮复苏有AI这一变革性产物的加持,云端大模型对服务器需求量与日俱增,促进GPU、存储器、HBM及周边电源与模拟类芯片的需求。端侧AI还将赋能手机与PC产品形态革新。按照摩根士丹利的预测,2024年,AI PC占PC总量的比重能达到2%、2025年能达到16%、2026年将达到28%、2027年将达到48%,而在2028年,AI PC将占据64%的PC市场比重。由此看,AI将成为新一波PC换机潮的动力源。

随着AI PC占比的增加,有观点认为云计算AI的占比会降低。但就目前而言,全球范围内大模型数量激增,以及国内“百模大战”的降价潮,还将利好HBM高带宽内存及其他配套存储器的需求度。

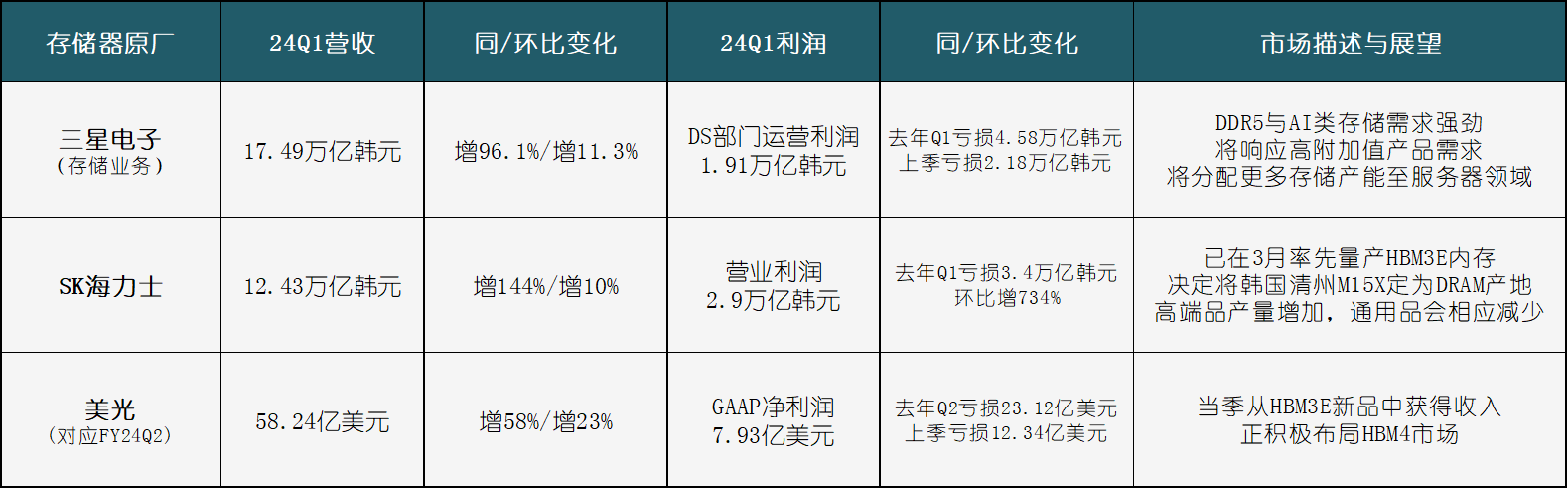

结合去库存到位,以及原厂为应对供大于求而进行的产能削减,存储器自去年下半年止跌回升。HBM内存作为AI时代的高净值刚需品,更推动存储原厂业绩扭亏。现有HBM3产品向HBM3e和HBM4的进化还将促使原厂加大对这一高净值领域的投入,说是“军备竞赛”也不为过。

存储器原厂第一季度财报 整理自原厂公开信息

以HBM相对低的良率以及更高的晶圆消耗,原厂增加其出品率,必然挤占其他DRAM的产能。集邦咨询指出,1alpha纳米及更先进制程将在下半年占据原厂DRAM投片总量的40%,而HBM在先进制程中的占比则将占到35%。按照这一产能划分,包括LPDDR5(X)与DDR5在内的其他DRAM势必受到影响,恐在旺季时供不应求。而三星与SK海力士之前已经停止了利基型DDR3的供应,旋即造成这一品类涨价高达20%。

NAND闪存方面,这一领域没有特殊的高净值产品,本轮涨价周期主要依托原厂的降产,促成被动涨价。今年1-4月,除AI服务器市场的NAND闪存用量增加外,手机与PC用量需求增量较低。最近甚至传出闪存模组开启价格战,应用端对于已经延续了两三个季度的涨价也不愿意再接受。按照闪存主控厂慧荣的观点,在达到获利目标之前,原厂扩产将非常谨慎,预期下半年才会缓步增加产能,以迎接AI商机。

由此可见,本轮存储器周期的动能主要来自云端生成式AI的服务器扩容,以HBM作为“车头”,带动DRAM与NAND闪存用量增长。原厂扩充产能,都要看AI需求扩张速度而定。

周期错开,车规芯片处于调整中

汽车电动化、智能化持续推进,但总体消费需求的不振和入局车企数量的增加,让车市进入价格战,连带芯片也受到影响。直观来看,2023年及之前在车用诞生不少高价“网红料”,在今年基本都已绝迹。目前存储器及晶圆代工物料走势较强,而车芯处在调整中,此二者周期呈现错开状。

包括英飞凌、NXP、安森美、瑞萨及ST等在内的主要车芯原厂,今年第一季度的业绩普遍回撤。由于产品价格和晶圆厂利用率的降低,毛利率也大幅受损,属于被动去库存的特征。汽车消费与经济关联最大,现在整条产业链都在面对最严峻的考验。但以智能化新能源车对芯片搭载量的大幅提升来看,未来市场前景仍然向好。

在竞争日益激烈的背景下,垂直整合的IDM原厂更能够从设计、制造、分销等各环节把控成本,一般IC设计厂不容易突入壁垒。而原本属于高端的碳化硅芯片已经日益成为标配,也是国际IDM大厂更能凭借垂直整合优势,在这一新兴市场占取先机。

结语:机会在国产替代和AI

有了一年多的去库存进程打底,现在又站在旺季到来之前的路口中央,不说“怎么走都是向上”,最起码底部是探明的。按照各细分领域的不同周期来看,目前车用领域进入调整,消费领域等待旺季需求注入,主要的动能在AI市场。

此外,国产替代现在已经是本土市场周期中的显著变量。在市场与政策的双重选择下,国产芯片的需求会不断增长,利好中芯国际等制造类企业。在国产芯片出货放大、充分竞争的基调下,本土市场周期运行也会更加平稳和持久。