最近市场传出,激进对冲基金艾略特(Elliott)向模拟大厂德州仪器(TI)投资25亿美元,敦促后者提升自由现金流水平。在此投资的加持下,德州仪器股价在当天盘中上涨3.4%,达到206美元的新高水平。

Elliott的着眼点在于当前TI的自由现金流水平过低,“似乎偏离了其推动每股自由现金流增长的长期承诺。”观察TI财报中的现金流情况,今年第一季度为9.4亿美元,而去年同期则为44亿美元,同比下降8成。而这与TI激进的12英寸扩产计划直接相关,大幅增长的资本支出会挤压现金流的积累。

Elliott在信函中表示,德州仪器2022年公布的投资计划旨在到2030年将产能提高近三倍,投资规模过高,恐将使得德州仪器损失数十亿美元。根据Elliott的测算,未来几年德州仪器的产能将大幅超过需求:2026年德州仪器的产能超出需求54%,2030年计划完成时,德州仪器的产能将超出需求50%。

从Elliott这些尖锐的评论来看,TI自由现金流的降低只是一个方面,其真正要指出的,是TI自有产能大幅扩张,必将导致过剩,甚至可能会使TI在未来损失数十亿美元,从而影响投资者回报率。Elliott作为一家激进的投资基金,惯常手法是瞄准目标企业的弱点进行“狙击”,投资入股并促成企业改变经营策略,以此谋求高额回报。Elliott之前在IC界的战绩是促成闪存厂商西部数据做出决策,分拆成两家公司。

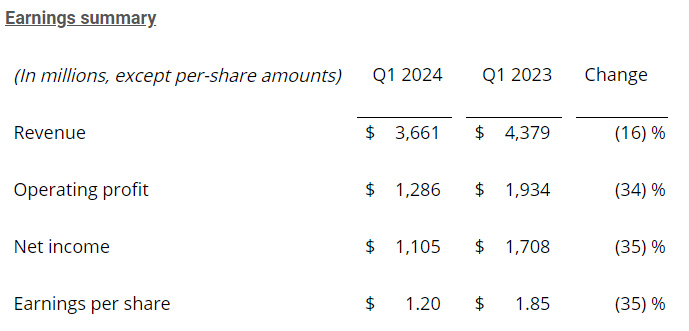

另一方面,除了Elliott所瞄准的现金流指标,TI近期财报的下滑更能引起投资界和业界的警觉。第一季度,TI营收同比下降16%至36.61亿美元,净利润同比大降35%至11.05亿美元,更值得注意的是同比下降毛利率57.22%的毛利率,而在TI力争产品价格走高及制造降本的多年时间内,这一指标最高曾达到70%以上的水平。毛利率的降低,最直观地体现出了企业盈利能力的下降。

德州仪器Q1财报,营收、利润等指标均有较大下滑

与产业整体对比,从2023年10月的低点至今,代表全球主要半导体企业的费城半导体指数总共涨了大约55%,而德州仪器与之对比则涨约30%。尽管涨幅仍然可观,但目前最吸引眼球的是英伟达等AI相关企业。论及产品,英伟达的GPU风头正盛,而TI主营的模拟器件此时正面临需求不振。经营模式方面,英伟达属于无晶圆厂,非重资产运营,而TI目前还要扩大自营生产的规模,并为此承担很大额度的支出。从短期的供需,以及长期背负的成本来看,有投资者对TI的举措抱有疑虑,也并非十分意外。

当下的自营生产与外包之辩

晶圆代工模式起自于晶体管制程不断提升,芯片企业需要专业的代工企业来平衡工艺提升的成本与风险。即便是MCU等基础型物料,在制程达到一定高度后也会采用外包生产,诸如瑞萨等原厂在40纳米及更先进的产品生产方面,都要依靠台积电这样的专业晶圆代工厂。汽车、AI等新应用,对基础物料有着更高的性能要求。加之全球形势的变化,晶圆代工成为IC在地化生产的重要力量,被各方所看重,例如台积电已在美国、欧洲和日本分别设厂,满足各自独特的需求。

其中,台积电欧洲厂是向NXP、英飞凌、博世等当地车用IC企业提供产能,日本厂则是为了服务瑞萨、索尼及当地汽车相关客户。甚至ADI与Microchip两大美国IC原厂,也预定了台积电日本厂的产能,这样不仅可以直接地扩大产量,也能够大幅提升对亚太地区需求的响应速度。因此可以说,晶圆代工对原厂扩大布局范围也起到重要作用。

除了扩大委外代工,也有原厂为降低运营成本、提升获利水平,有意地缩减自有产能布局,这一轻晶圆模式(Fab-liter)的典型代表就是安森美。作为车芯时代的强势原厂,安森美选择将智能电源与传感类等具备差异化优势的产品,继续加大内部产能投入,这其中也包括碳化硅,而非专利优势的产品则会加大利用委外代工。

2022年,安森美先后撤出4家自有晶圆厂,而精简之后的产能,将朝向更高效率的12英寸集中。加大12英寸投资,这与TI异曲同工,但TI主要仍是体现在自主扩增产能,结合直销战略,向市场及客户以不断降低成本的形式推广产品。而成本优势,就是TI去年敢于和国产物料打价格战的重要条件。

而从模拟芯片自身的特性来看,对制程没有很高要求,但重点在于维持品质均一性,以及在长周期内的大批量低成本供应。正是出于巩固既有优势,TI对自营生产还在不断地追求之中,其目标是在2030年实现90%以上的制造和封装自有化。为实现这一规划,TI目前共计划新增7座12英寸晶圆厂,分布于美国谢尔曼、达拉斯、理查森及犹他州李海等地。届时源源不断的供应链条,将更加有力地支持全球客户所需。

当然,眼下的低迷期也要考虑,现在TI的很多投资都已经布下,Elliott也明白这一点,故而并不主张完全放弃投资,而是要求TI增加支出的灵活性。而晶圆厂的投资本就能够变通,TI也能够加以应对,例如厂区落成后暂缓引进机台,避免折旧成本。至于现金流方面,TI度过投资高峰期之后,就可以重新提升,从而满足一系列投资者的诉求。